瓦森纳协议对出口至中国高端机床限制不减,工业母机进口替代需求愈发迫切,数控系统等核心零部件,以及高端五轴机床为关键环节,研发能力较强的公司有望充分受益。此外,国内企业纷纷加强海外布局,国内需求也有望逐步复苏,产品结构完善/运营效能不断的提高的企业亦有较好发展前景。

瓦森纳协议对出口至中国高端机床限制不减,工业母机进口替代需求愈发迫切,数控系统等核心零部件,以及高端五轴机床为关键环节,研发能力较强的公司有望充分受益。此外,国内企业纷纷加强海外布局,国内需求也有望逐步复苏,产品结构完善/运营效能不断的提高的企业亦有较好发展前景。

2023上半年由于下游处于弱复苏阶段,机床刀具营收基本持平,自主可控及出口为主要推动力,五轴机床、数控系统等细致划分领域表现更优,产品结构及产能利用率是利润的重要影响因素。

我们选取 14 家上市公司作为样本,对机床刀具行业做多元化的分析。(1)金属切削机床:包括海天精工、纽威数控、科德数控、秦川机床、国盛智科、浙海德曼、创世纪、拓斯达等;(2)金属成型机床:包括亚威股份、思进智能、合锻智能等;(3)数控系统:华中数控;(4)刀具:华锐精密、欧科亿。

营收端,下游整体处于弱复苏阶段,五轴机床、数控系统等细致划分领域表现更优。14 家样本公司 2023H1 整体营收为 137.91 亿元,同比增长 1.66%;单 Q2 来看,整体营收为 73.40 亿元,同比增长4.62%,增速有所加快。

细分环节来看,2023 年上半年,金属切削机床整体营收为 100.15亿元,同比下降 0.75%,但产品以五轴机床为主的科德数控营收同比增加 42.77%,拓斯达主营五轴机床的子公司埃弗米营收同比增加 42.08%,签单量 115 台,同比增长近 70%,出货量 111 台,同比增长超 140%;金属成型机床整体营收为 20.00 亿元,同比下降 1.65%,金属成形机床国产化率相对更高,较易受国内经济周期影响;数控系统环节营收为 8.86 亿元,同比增长 41.35%,进口替代成为业绩增长的重要推动力;刀具整体营收为 8.90 亿元,同比增长 9.18%。总的来看,在下业弱复苏背景下,资本开支整体平稳,受益于进口替代及产品高端化的五轴机床、数控系统,及产能释放+进口替代的刀具环节表现更优。

细分环节来看,2023 年上半年,金属切削机床整体归母纯利润是 9.95 亿元,同比下降 6.72%,但产品以五轴机床为主的科德数控归母净利润同比增加 73.46%,出口占比较高的纽威数控、海天精工利润增长 25%-30%左右,明显高于行业中等水准;金属成型机床整体归母纯利润是 1.60 亿元,同比下降 24.86%,金属成形机床国产化率相对更高,较易受国内经济周期影响,我们大家都认为利润下滑幅度较大,或与行业竞争以及产能利用率相对不高有关;数控系统环节归母纯利润是-0.35 亿元,同比亏损减少,规模效应逐渐显现;刀具整体归母纯利润是 1.71亿元,同比下降 14.96%。总的来看,在下业弱复苏背景下,机床刀具板块利润表现弱于营收,出口或高端化产品占比较高的公司纯收入能力提升,有价格压力或者产能利用率不高的环节利润表现较差。

从 14 家样本公司来看,单季度毛利率整体呈现下行态势,从 2020Q3 的 29.76%下滑到 2023Q2 的 25.77%,我们大家都认为或与中低端机型的价格战有关,同时各家企业产能纷纷扩张,部分无法消纳的产能也在某些特定的程度上影响了毛利率表现。净利率方面,除年底部分企业有较多计提外,整体净利率保持在 10%上下,基本维持稳定。我们大家都认为,随着进口替代进程逐步深化,国内机床刀具企业产品结构将持续改善,盈利能力更强的中高端机型占比提升,整体利润率有望呈现回升的态势。

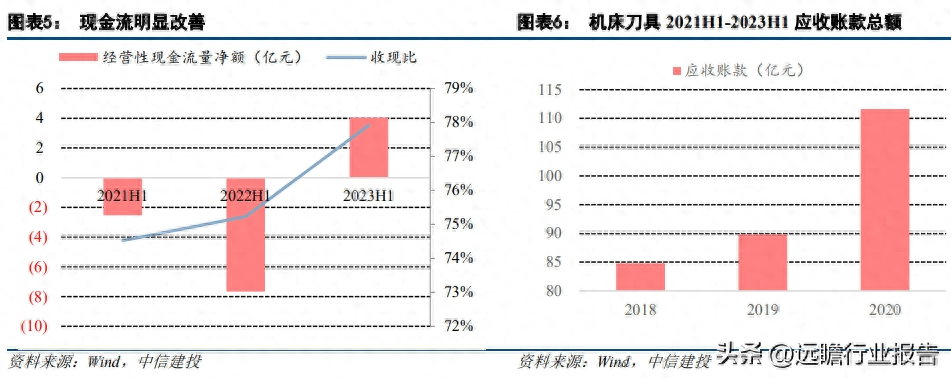

机床刀具行业上市公司大多坚持稳健的信用政策,整体收现比维持在较高水准,由 2021H1 的 74.52%逐年提升至 2023H1 的 77.92%;2023H1 经营性现金流量净额大幅改善,由 2022H1 的-7.66 亿元改善至 2023H1 的 4.03 亿元。应收账款规模逐年扩大,若分析具体公司,主要系拓斯达和创世纪的应收账款大幅度增长,前者营收中包含较多项目制工程,后者营收体量较大,其他公司应收账款未有太大增长。

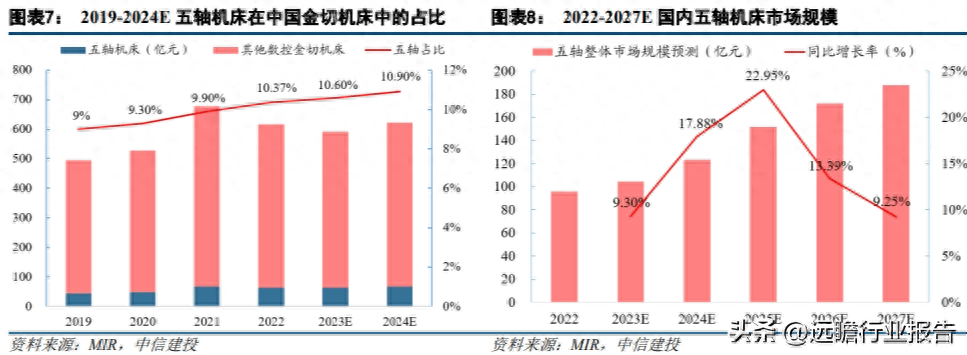

高端化:制造业升级背景下五轴机床占比逐年提升。得益于航空航天、模具、船舶等行业的发展,同时“首台套”等自刺激性政策给内资五轴公司能够带来红利,据 MIR 统计,2022 年中国市场对五轰机床的需求数量为 4415台,市场规模高达 95.7 亿元。预计未来五年内市场规模将持续增长。整体复合增长率为 15%左右,远高于金属切割机床市场的复合增长率。

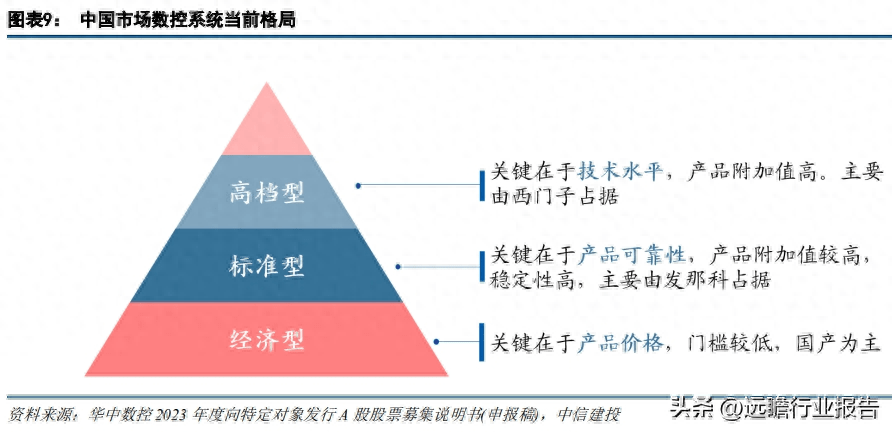

机床零部件中机身、钣金件与传动系统部件实现了较高的国产化率,但在核心零部件上进口依赖度仍大,尤其是高端数控系统等仍然被国外厂商占据,整体国产化率仅 20%,为零部件国产化率最薄弱的环节。在瓦森纳协定等的压力下,国内中高端数控系统有望加速替代。

行业突破:航空航天是供应链安全关键领域,新能源汽车为国产厂商带来增量机遇。数控系统配套数控机床,最终下游为使用数控机床的制造业企业,按应用领域分主要是汽车、消费电子和国防军工等。其中,消费电子领域对精度、速度及可靠性有一定要求,但技术门槛相比来说较低,数控系统及配套国产化率相比来说较高。汽车领域对数字控制机床和系统的要求居中,但由于安全性可靠性要求比较高,一般都会采用国外的数控系统,国产化率较低,新能源汽车带来新需求,且对于交期要求比较高,为国产厂商带来机会。国防军工领域技术门槛最高,长期只能购买国外高端数控系统,目前正在实施的国产数控系统在国防军工领域的示范应用项目,有望推动国产数控系统在军工领域的应用。

瓦森纳协议对出口至中国高端机床限制不减,部分外资企业增加安装定位系统的机床种类,政策端对工业母机及数控系统进口替代格外的重视,有望对国产厂商带来新机遇。